現在(2025年4月13日)、相場が大荒れです。理由はいろいろあると思いますが、とにかく大荒れです。

特に、米国債の問題は嫌な予感がしますが、そういった話題には触れないでおきます。

今回は、私が常に意識している底打ちサインについて取り上げます。

なお、2025年4月13日(日)時点で得られるデータをもとに作成しています。また、使用しているチャートはすべてTradingViewで作成しています。

安値日がズレる

1つ目のテーマは、株価指数の安値日についてです。

日経平均とTOPIXは日本を代表する株価指数です。どちらも大型株の株価の影響が大きいため、概ね連動しますが、算出方法の違いから多少のズレが生じます。

今回、2024/8/5の「令和のブラックマンデー」と2025/4/7の「トランプショック」で安値がズレました。

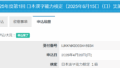

日経平均:2024/8/5安値31,156.12 > 2025/4/7安値30,792.74

TOPIX: 2024/8/5安値2,206.73 < 2025/4/7安値2,243.21

なお、これは現物の話です。先物やCFDまで考慮すると、特に2024年8月5日のような場合にはわけがわからなくなるため、現物の安値だけを見ています。

以下は近年、安値日がズレた例です。他にもあると思いますが。

・2024年9月9日と2024年9月11日

・2024年5月30日と2024年6月17日

・2023年12月8日と2023年12月18日

・2023年10月4日と2023年10月24日

暴落相場だと、コロナショックの2020年3月17日と2020年3月19日です。

数値の見間違いがあったらスミマセン。

私はこの安値日のズレは、日本株における最強の強気シグナルだと考えています。

なお、リアルタイムでこれを観測して底打ちを確認するのは結構難しいです。どことどこで安値がズレてるかなんて、後付けですからね(笑)

ちなみに、高値日がズレるのは弱気サインだと思います。。。

周期性について

2つ目のテーマは、指数や大型株の周期性についてです。

まず、フィラデルフィア半導体株指数(SOX指数)のリーマンショック以降の片対数の月足チャートです。

次に、信越化学工業(4063)のアベノミクス以降の片対数の月足チャートです。

具体的には書きませんが、注目すべきは高値から安値までの期間です。

半導体は「シリコンサイクル」というものがよく言われますが、私はあまり気にしていません。

株は先見性があるため、株価が先行するはずですが、シリコンサイクルがわかれば将来の株価がわかるのでしょうか?

株は弱気になったらダメです。

特にSNSでは、いつも暴落を煽ってる人が散見されますが、見ても意味がないので、そういう煽りに流される人はSNSを見ない方がいいです。

私は2030年までは株について常に強気です。それまではすべての下落は押し目です。

いつも強気に!

なお、現在の米国債の問題の対処にホワイトハウスが失敗した場合、金融危機になりかねません。その場合は、上記の内容はすべて水の泡になります。

コメント